La banca prepara las primeras operaciones del próximo año

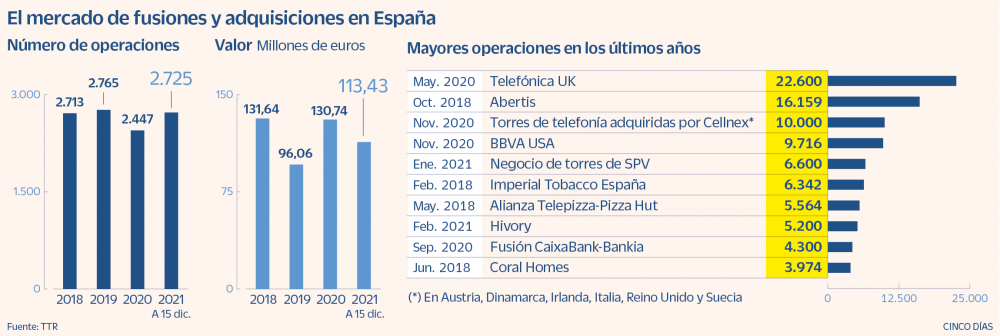

Para el mercado español de fusiones y adquisiciones el Covid-19 no es más que un mal recuerdo. 2021 ha sido uno de los mejores ejercicios desde que hay registros y los expertos esperan que la resaca de este año traslade el dinamismo a los próximos meses. Las operaciones ya lanzadas y programadas mantendrán el vigor, al menos, durante una buena parte de 2022.

La sala de máquinas de los principales asesores de operaciones de M&A de España, fundamentalmente los bancos de inversión y despachos de abogados, han trabajado a pleno rendimiento desde el fin del confinamiento más estricto. Ni los repuntes de la pandemia ni el surgimiento de nuevos casos han menoscabado el apetito de empresas y fondos de inversión por adquirir empresas españolas.

Las razones han sido fundamentalmente dos. Por un lado, un año más de políticas ultraexpansivas de los bancos centrales, que mantienen los tipos de interés en el 0%, y riegan de financiación barata al mercado. Por el otro, el indiscutible protagonismo de los cada vez más poderosos fondos de capital riesgo. Solo en España cuentan con un capital disponible para la inversión (drypowder, en la jerga) de más de 4.000 millones.

“Comenzamos con la incertidumbre derivada de la pandemia, pero los inversores han visto más la situación como una oportunidad, unida a las expectativas generadas por el crecimiento del PIB, la vuelta del consumo y las consecuencias estructurales de la llegada de los Fondos Next Generation. Las corporaciones consolidan el M&A como factor decisivo en la definicion y ejecución de sus estrategias y el Private Equity amplia su ancho de banda ante operaciones de growth, infraestructura, energías y situaciones especiales”, sostiene Jorge Riopérez, socio responsable de Corporate Finance de KPMG en España y responsable de EMA M&A.

El mercado español ha registrado en 2021 algunas de las mayores operaciones de su historia. Algunas de ellas son la venta de la división medioambiental de Ferrovial, de Urbaser a Platinum, la disputada toma de una participación en La Liga por CVC, la compra de la teleco Adamo por Ardian o de la plataforma Eolia por Engie y Credit Agricole. También destacan las opas que ha visto el mercado español, la de IFM sobre Naturgy, de EQT sobre Solarpack y de MasMóvil sobre Euskaltel. Y algunas ya están próximas a su cierre, como la toma por KKR de hasta un 49% en la operadora de fibra óptica de Red Eléctrica, Reintel, o la compra de la azulejera Altadia por Carlyle.

Además, los asesores ya han abonado el campo que esperan germinen para el año que tienen. Y cuentan en cartera con operaciones de calado que dispararán el apetito del mercado. Una de ellas es la firma de fibra óptica Lyntia, que previsiblemente saldrá al mercado en enero por más de 3.000 millones. También se espera para el ejercicio próximo la venta del líder español en reproducción asistida IVI, de la filial renovable de Repsol o del negocio químico de Cepsa.

“Las perspectivas para 2022 son muy positivas y esperamos tener un año especialmente activo. Sigue existiendo mucha liquidez en el mercado y gran capacidad de inversión por parte de inversores financieros, lo que unido al elevado nivel de profesionalización de las gestoras españolas, la llegada de nuevas gestoras al territorio español y un tejido empresarial de gran calidad y con buenos equipos directivos, nos hace estar convencidos de que habrá muchas operaciones de compra. Por otra parte, también seguiremos viendo operaciones de desinversión, donde las gestoras y algunas compañías industriales intentarán aprovecharse del buen momento de mercado y del alza en los precios”, explica Enrique Gutiérrez, socio director de Financial Advisory de Deloitte.

Una de las tareas pendientes es que la recuperación se haga permeable a todos los sectores. Es decir, las mayores operaciones del año las han protagonizado aquellas empresas ganadoras de la era de la pandemia o, al menos, que menos se hayan visto afectadas, como las de tecnología, energía o alimentación. Queda pendiente que los inversores pierdan definitivamente los recelos para volver a invertir en turismo, ocio o hostelería, donde Cinven ya se ha adelantado haciéndose por RBI.

“En el caso de España, con una economía tan dependiente del sector exterior y del consumo interno, la inflación, el coste de la energía y la duración e intensidad de nuevos brotes de Covid-19 pueden afectar a determinados sectores de nuestra actividad de forma relevante (algo que ya ha sucedido en 2021) habiéndose polarizado mucho la inversión en aquellos sectores menos impactados por la pandemia: tecnología, TMT, healthcare, alimentación, educación y renovables, entre otro”, comenta Juan López del Alcázar , socio responsable del área de Strategy & Transactions de EY.

Buen momento para vender

Los grandes fondos de capital riesgo ha aprovechado durante 2020 y 2021 para realizar grandes rondas de captación de fondos. Esto será un inmenso acicate para que inviertan toda esta liquidez, con el mercado español en el radar de todos los grandes. “Creemos que también será un gran año para que fondos españoles de tamaño mediano que han comprado empresas durante los últimos cinco años activen operaciones de venta, y, por tanto, se active el mercado de secundario en el que los estos fondos de private equity más pequeños venderán a fondos más grandes”, comenta Ignacio Gómez-Sancha, socio director de Latham&Watkins.,

Comentá la nota