Un informe del Observatorio de la Deuda Externa que funciona dentro de la UMET, al que tuvo acceso este diario, revela también que la deuda emitida por 60 mil millones de dólares es igual que la fuga de capitales.

El Gobierno acaba de anunciar que tanto Mauricio Macri como María Eugenia Vidal anunciarán en febrero qué quieren ser cuando sean grandes. Es obvio: candidatos. A Presidente y a gobernadora. A la reelección. Sin embargo, el tono de suspenso no domina toda la estrategia oficial. En materia de tarifas, el Gobierno ya informó la mala noticia de que habrá un aumento de luz del 55 por ciento en 2019. Y lo mismo ocurre con los préstamos internacionales. Un estudio de la UMET revela cuál será la pesada herencia para la próxima gestión: habrá pocos dólares de desembolso y muchos de reembolso.

Página/12 tuvo acceso al último informe del Observatorio de la Deuda Externa, ODE, que dirige el ex director del Banco Central Arnaldo Bocco. El ODE es uno de los observatorios que funcionan en el ámbito de la Universidad Metropolitana para la Educación y el Trabajo.

PUBLICIDAD

Para fines de este año, o sea mañana mismo, las proyecciones venían indicando que la deuda pública sería equivalente al 110 por ciento del Producto Bruto Interno. Como la Argentina no es Estados Unidos, que financia su deuda con los capitales que extrae del resto del mundo, ese porcentaje, excepto que cambie por una renegociación, supone una condición negativa para el futuro.

Todo vence

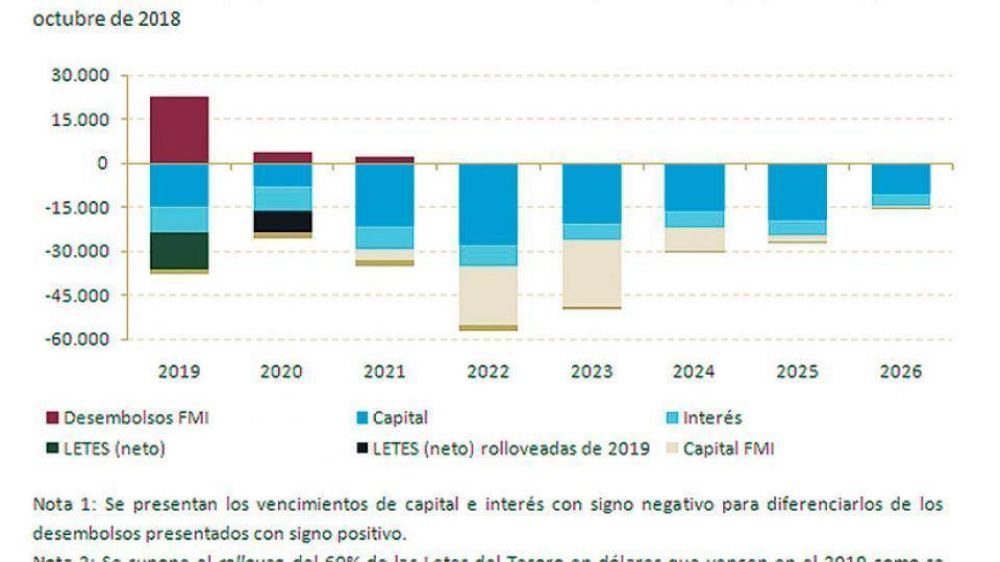

El informe consigna que la mayor parte de los desembolsos comprometidos por el Fondo Monetario Internacional después de los acuerdos de este año fueron programados para 2018 y 2019. Pero “la mayor parte de a deuda del Tesoro en moneda extranjera tomada en estos últimos tres años vence de 2020 en adelante”.

En 2019 la Argentina recibirá del FMI 22.555 millones de dólares y deberá pagar vencimientos por 37.927 millones de dólares. La cifras, como se ve, son desparejas. Pero no tienen ni punto de comparación con los números del futuro. En 2020 el país recibirá desembolsos por 3.875 millones de dólares. Deberá afrontar vencimientos por 25.719 millones de dólares, En 2021 le entrarán 1.937 millones de dólares por desembolsos y deberá pagar 35.179 millones.

Peor pinta todo para 2022 y 2023. Para esos años el programa firmado con el FMI ya no contempla desembolso alguno. Pero tocarán los mayores vencimientos por el préstamo stand-by contraído con el Fondo, entre otros pasivos.

En 2022 los vencimientos ya comprometidos por la Argentina llegan a los 57.197 millones de dólares, de los cuales el FMI recibirá 22.206 millones.

En 2023 la Tesorería deberá hacer magia para conseguir los 49.982 millones de dólares destinados al exterior, de los cuales irán al FMI 23.370 millones.

Dejar esa deuda tal cual está y bicicletearla parece difícil según el ODE porque la Argentina llega con problemas que le trabarían la obtención de préstamos en otras condiciones. El riesgo país es alto, el contexto internacional es hostil y el porcentaje de deuda sobre el PBI no es alentador.

“La economía tal como está conducida por el Gobierno de Mauricio Macri parece haber ingresado a la vez en una fase de desconcierto y de opresión sobre la sociedad”, dijo a Páginai12 Nicolás Trotta, rector de la UMET. “Cambiemos adoptó políticas equivocadas, y ahora la salida solo será posible si hay una modificación total de rumbo.” Para Trotta, justamente la deuda es “uno de los grandes motores de la crisis” porque “agobia a la sociedad y puso límites al apoyo externo recibido, que hoy depende exclusivamente de la gerencia del FMI y de Donald Trump”. Trotta opinó que “el día en que ese apoyo externo se resquebraje o termine, como en algún momento podrá ocurrir, todos estaremos sometidos a un crisis de gran magnitud”. En ese contexto nacional, según el rector de la UMET una futura administración del Estado debería “establecer un marco de alianzas con mayor presencia de China y Rusia para lograr la superación de esa crisis”.

Trotta recomendó mirar la involución de la relación entre deuda pública y PBI. “La deuda pública bruta en 2015 representaba el 37,6 por ciento del PBI y en 2018 seguramente termine en un 105,5 por ciento”, dijo.

Completan el panorama los indicios según los cuales no solo el Estado deberá conseguir divisas para esos pagos. También habrá presión sobre el mercado de divisas proveniente de los Estados provinciales, de las grandes empresas, de la fuga de capitales y de una balanza comercial que no termina de arreglarse con márgenes importantes.

El informe registra lo que define como “descalabro macroeconómico y financiero” “con niveles inflacionarios por las nubes, una economía en recesión, un mercado interno destruido, una economía reprimarizada, una devaluación acumulada del 288 por ciento y niveles de pobreza en torno del 33 por ciento”.

Consigna al mismo tiempo, citando a la agencia Bloomberg Argentina, que éste es el país emergente que más deuda soberana emitió desde diciembre de 2015. Más que Arabia Saudita, más que la República de Corea, más que Rusia y más que Turquía. Y más que China. En total, según el ODE, el Estado emitió deuda por 60.464 millones de dólares. Eso sin contar Letes por 13.724 millones de dólares y el préstamo del FMI por 56.300 millones de dólares. Dice el texto del ODE que los dólares no fueron destinados a infraestructura o industrialización sino “para cubrir la fuga de capitales que al día de hoy alcanza los 89.149 millones de dólares y un déficit comercial acumulado del orden de los 12.420 millones de dólares, estimulados ambos por las políticas de apertura comercial y financiera de Cambiemos”.

“Sin un giro de 180 grados en el rumbo económico y una reestructuración de la deuda externa, es solo cuestión de tiempo antes de que se avecine una nueva crisis económico-social de magnitud como la del 2001”, señala el documento.

Entre las emisiones privadas de deuda figuran Cresud, Plaza Logística y Genneia. En total, desde que gobierna Macri 59 empresas tomadoras de deuda en dólares se endeudaron por 13.398 millones de esa moneda a un plazo promedio de siete años y medio.

Las provincias se lanzaron a tomar préstamos desde el inicio del macrismo hasta diciembre de 2017, cuando se les complicó el panorama externo. Consiguieron 12.336 millones de dólares a un plazo promedio de ocho años. Lo hicieron entre Neuquén, Mendoza, Chubut, Córdoba, Salta, Chaco, Santa Fe, Entre Ríos, Buenos Aires, Tierra del Fuego, La Rioja, Jujuy, Río Negro y la Ciudad Autónoma de Buenos Aires.

Fuga sin misterio

Desde que comenzó a funcionar, el ODE le asigna importancia a la fuga de capitales, que en la jerga técnica se llama “Turismo” o “Formación de activos externos del sector privado no financiero”. Lo cierto es que con uno u otro nombre se trata de dólares que se van del país.

En mayo, mes de la gran devaluación, la fuga fue enorme: 5.621 millones de dólares. En noviembre la cifra fue menor: 408 millones de dólares. Pero el total de los primeros 11 meses, todos menos diciembre, alcanzó los 26.367 millones de dólares, lo que representa un aumento del 306 por ciento respecto de 2015 y del 120 por ciento en relación con lo fugado en 2016.

La fuga total desde que gobierna Macri trepó a 60.487 millones de dólares. La cifra es llamativamente similar a una ya consignada, la de emisión de deuda: 60.464 millones de dólares.

El giro de divisas al exterior por utilidades y dividendos representa 6.425 millones de dólares en la Administración Cambiemos.

De acuerdo con el análisis de los economistas del ODE elaborados sobre la base de cifras del balance cambiario del Banco Central, la deuda del Estado nacional, de los Estados provinciales y de las corporaciones estuvo financiando la fuga, el déficit de cuenta corriente, la saluda de divisas por turismo, el pago de intereses de la deuda ya tomada y el giro en concepto de utilidades.

El contexto no ayuda porque la política monetaria de los Estados Unidos se endureció. “Se espera que la Reserva Federal de los Estados Unidos (FED) suba la tasa de interés tres veces más en 2019, dificultando severamente las posibilidades futuras de que la Argentina consiga financiamiento en los mercados internacionales”, dice el informe.

Si no hay reestructuración de deuda, el riesgo para el próximo Gobierno es “caer en un default”. Además, la continuidad de la relación con el FMI tal como fue reanudada por Cambiemos supone “condicionalidades sobre la política económica” en un sentido conservador.

Comentá la nota