La liquidación de bonos en dólares por parte de los organismos públicos desvalorizó los títulos, calmó los tipos de cambio paralelos y despertó acusaciones de “menemismo” y de “especulación con los jubilados”. Mientras, los economistas del jefe de gobierno porteño estudiaron -y por ahora descartaron- el proyecto de crear una nueva moneda para reemplazar al peso y suspender la movilidad jubilatoria.

Alejandro Rebossio

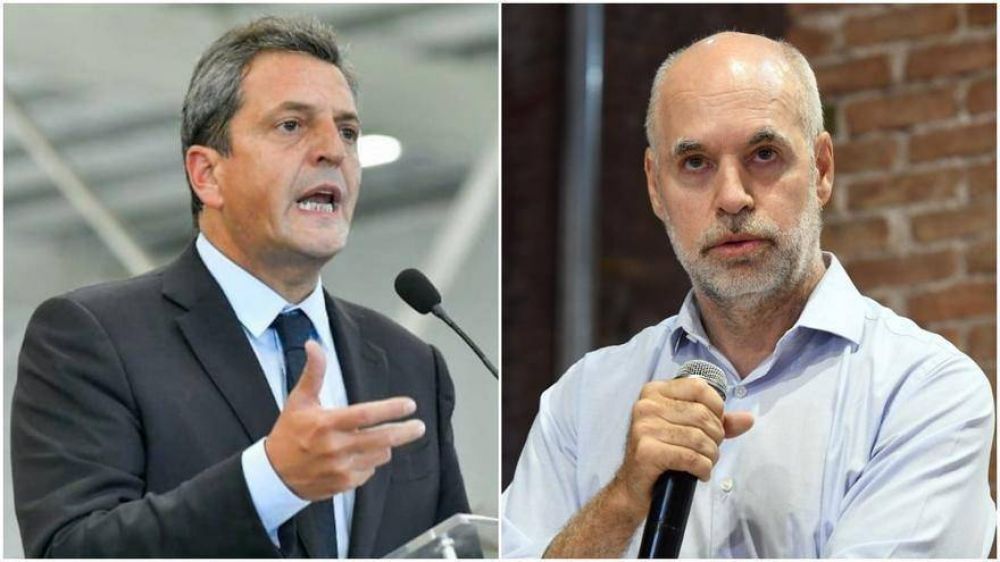

El propio Sergio Massa bromea en la intimidad, cuando se prende sus cigarritos en el quinto piso del Ministerio de Economía, con que la decisión de que los organismos públicos, incluida la Administración Nacional de la Seguridad Social (Anses), liquiden sus bonos GD (Globales) y AL (Bonar) en dólares para calmar los tipos de cambio paralelos es el nuevo paso del “Plan Llegar”. Llegar a las elecciones. Así lo bautizó Carlos Melconian, el economista encargado por la Fundación Mediterránea para elaborar un plan para el próximo gobierno, sea cual sea. La Mediterránea, que ya apadrinó en los 90 a Domingo Cavallo, cuenta entre sus autoridades a ejecutivos y accionistas de Banco Macro (de los Brito), Arcor (de Luis Pagani), Roggio, Laboratorios Bagó, la sociedad Invertir en Bolsa (de Juan Ignacio Abuchdid), Aceitera General Deheza (AGD, de los Urquía) y Techint (de los Rocca). Se trata de un atajo para zafar de la crisis, pero en la oposición también se cobijan ideas que en el mismo espacio se descalifican como “falsamente disruptivas”, que van desde la dolarización que impulsa Javier Milei, el bimonetarismo que impulsa Patricia Bullrich o el plan Escudo que analizó Horacio Rodríguez Larreta y que consiste en la creación de una nueva moneda.

Massa les aclaró ayer a los banqueros y operadores del mercado financiero que no obligará a los entes estatales a liquidar juntos todos sus AL sino de a poco, en la medida en que el mercado demande estos bonos usados para hacerse de dólares en el Mercado Electrónico de Pagos (MEP, en la plaza local) y en el contado con liquidación (CCL, en el exterior). La idea es evitar que se deprecien demasiado, como sucedió este miércoles. Mientras que el ministro se reunía con Jorge Brito, Alejandro Butti (Santander), Carlos Heller (presidente del Credicoop, además de diputado oficialista), Ernesto Allaria (del mercado BYMA), Roberto Olson (de su rival MAE), Adelmo Gabbi (Bolsa de Comercio de Buenos Aires), Julio Merlini (de la sociedad Balanz), Javier Timerman (de su competidora Adcap) y Valentín Galardi (Cámara Argentina de Fondos Comunes de Inversión), entre otros, comenzaban a llover las críticas de opositores a la maniobra por su impacto en la plata de los jubilados, léase la Anses. Pero también hubo fuego amigo.

Por la tarde, Diego Bossio, ex jefe de Anses, que había sido hombre de confianza de Massa hasta que optó por no sumarse a su equipo en Economía, twitteó: “Están especulando con el patrimonio de los jubilados. Entre gallos y medianoche, literalmente, nos enteramos que el Gobierno pesificaría los bonos en dólares del Fondo de Garantía de Sustentabilidad (FGS) de la Anses”. “Al vender estos títulos, en definitiva, lo que está haciendo el Gobierno es endeudarse a una tasa superior al 25% en dólares”, se refiere Bossio, ahora enrolado en el peronismo opositor, a la operatoria de liquidar los AL para proveer de pesos a un Tesoro sin financiamiento suficiente para cubrir un déficit fiscal jaqueado por la sequía. El economista cita un informe de la sociedad Delphos Investment.

“La decisión de Massa descapitaliza a los organismos públicos destruyendo el ahorro y las garantías de los jubilados, subsidia al capital privado de carácter especulativo y aumenta el endeudamiento externo”, alertó a la vez Claudio Lozano, ex director del Banco Nación y precandidato presidencial por Unidad Popular, que aún persiste en el Frente de Todos. La deuda externa se refiere a la nominada en dólares, independientemente de si es de legislación nacional o extranjera: antes estaba en manos públicas, es decir, fácil de refinanciar, y ahora pasará al sector privado, en el caso de los AL, de ley local. En cambio, los GD, con legislación de Nueva York, se quitarán de circulación a cambio de darles a los organismos públicos bonos en pesos. “¿Qué puede ocurrir si anuncia que los organismos van a tener que vender sus bonos en dólares? Que van a bajar los precios en el mercado y los privados comprarán barato un título de deuda argentina que venderán luego más caro o que mantendrán hasta el momento de cobrarlo. Alguna vez sostuvimos que el acuerdo con el FMI (Fondo Monetario Internacional) bajo la conducción de Massa expresaba un proceso de menemización del Gobierno. Esta decisión ya es menemismo explícito”, sentenció Lozano.

Tanto el viceministro de Economía, Gabriel Rubinstein, como el secretario de Finanzas, Eduardo Setti, defendieron la medida y recordaron que se reduce la deuda bajo legislación extranjera porque se deslistan los GD. A su vez, fuentes de la Anses, que dirige la camporista Fernanda Raverta, defendieron la operación porque el 70% de lo recaudado con la venta de AL irá a la suscripción de un bono dual en pesos: “La principal característica positiva del dual es que ajusta por inflación y por devaluación, lo cual garantiza que dicho bono no pierda su valor en el tiempo. El FGS lo comprará al 60% de su valor técnico. En otras palabras, recibirá 100 bonos por cada 60 pesos, lo cual implica directamente una revalorización de la cartera del FGS en aproximadamente 2 mil millones de dólares. La compra del dual da al FGS mayor estabilidad y seguridad, ya que no es un bono volátil, como sí lo son los AL y los GD. Es de bajo riesgo, ya que tiene muy poca probabilidad de ser defaulteado”.

Un analista de un banco foráneo se preguntaba este miércoles si habrá interés del sector privado por comprar AL y si se terminarán calmando los dólares financieros, que al menos ayer su reciente escalada ante la perspectiva de una cosecha que secará la plaza de dólares, recalentará aún más la inflación y hundirá la economía. “Lo de Massa no lo entiendo. En la practica es emitir bonos en dólares a tasas altísimas para financiarse y esperar contener la brecha. Me parece ruinoso”, agregaba el analista. Un banquero acotaba, siguiendo a Melconian: “Son medidas para llegar. No importaba nada más”.

Plan Llegar vs Plan Escudo

Por más Plan Llegar que se aplique, en la oposición se ven victoriosos ante la amenaza de estanflación (recesión y alta inflación). En el equipo económico de Larreta ya analizan un plan llamado “Escudo”. Entre sus filas circuló un power point con los detalles. En Juntos por el Cambio apuntan que su autor es Lucas Llach, pero el ex director del Central y del Banco Nación en el gobierno de Mauricio Macri lo niega: “Ah, no, ni idea”, responde. En la alianza opositora señalan que el grupo de asesores del jefe de Gobierno porteño, encabezado por Hernán Lacunza, descartó la idea del escudo y apunta al ajuste fiscal sin cambio de moneda, tal como publicó elDiarioAR, pero reconocen que la demanda social y mediática por soluciones efectistas puede reflotarlo.

El power point arranca con el título: “Plan de estabilización. El escudo. Una moneda para los argentinos, un escudo contra la inflación”. En la segunda filmina señala como objetivos “bajar rápido la inflación” y “recuperar una moneda sana y propia”, pero admite las restricciones: “Sin reservas, con mucha inercia inflacionaria y con poca credibilidad”. Después viene el “cómo lo hacemos” y se enumera:

“Se crea una nueva forma de dinero digital que será también la unidad de cuenta de la economía, el escudo.Todos los precios y salarios pasarán a estar en escudos.El peso se mantiene como la única moneda física en circulación.El escudo mantendrá una paridad fija contra una canasta de monedas de la región (1 escudo = 1 unidad de la canasta).Por simplicidad, en el momento inicial: 1 escudo = 1 US$.En el esquema final, el escudo reemplaza plenamente al peso con estabilidad de precios y flotación“.

Consta de tres etapas para su implementación:

“Armonización; corrección de precios relativos y anuncio de una rápida reducción del déficit fiscal.Estabilización: se crea el escudo como unidad de cuenta y dinero digital.Esquema final: el escudo se convierte en moneda plena y reemplaza al peso“.

Después el trabajo detalla cada etapa. La de armonización implica un “desdoblamiento cambiario formal con devaluación del tipo de cambio oficial” para reducir la brecha con el paralelo del 90% actual al 20%“. Es decir, habrá dos tipos de cambio oficiales, cada uno para diversas operaciones con divisas, y una devaluación fuerte del peso. También se impondría ”ajuste de tarifas, suspensión de la movilidad jubilatoria y acuerdo de precios y salarios por tres meses, para evitar que caiga el salario real y sincronizar el ajuste de contratos“. Lo que se busca al comienza es ”reacomodar los precios relativos, lo cual subirá transitoriamente la inflación“, se admite, y ”el acuerdo busca evitar que haya precios o salarios atrasados que derramen inflación al período de estabilización“.

En una segunda etapa “se crea el nuevo dinero digital, el escudo”. “Los precios y salarios deberán estar en escudos. Se unifica el tipo de cambio. . Fin del financiamiento monetario al Tesoro. Acuerdo de precios y salarios en escudos por un año”, se describe. “Objetivos de la etapa: reducir rápidamente la inflación, rompiendo con la inercia, y resetear las expectativas”. Se explica cómo funciona la nueva moneda: “La sociedad se inmuniza contra la desvalorización del peso. Empresas: sus precios y costos (insumos locales, salarios) están en escudos. Paga y cobra electrónicamente en escudos. Trabajador formal: su sueldo está fijado en escudos, le depositan escudos, la gran mayoría de sus gastos los paga electrónicamente en escudos. Sólo retira pesos del banco para pocas transacciones menores. Trabajadores informales/receptores de planes: cuentapropistas fijan su remuneración en escudos, planes se pagan en escudos, salarios informales deberían estar fijados en escudos. Clave: avanzar en la inclusión financiera para que este sector tenga menos pesos físicos y más escudos”. El plan se autodefine contra la “ortodoxia pura, la convertibilidad, la dolarización, el bimonetarismo y contra un esquema similar pero directo con el dólar”.

En la última etapa, “el escudo reemplaza por completo al peso y se convierte en una moneda plena con estabilidad de precios y flotación cambiaria” y “se sanciona ley de independencia del Central, que, entre otras cosas, elimina el financiamiento monetario al Tesoro”. Aquí aparece una “aclaración”: “Esta etapa sólo puede iniciarse cuando se hayan acumulado suficientes reservas y la inflación se haya mantenido cierto tiempo en niveles bajos (menos a 1% mensual)”.

Por último, la presentación enumera las supuestas “ventajas del escudo”:

“Agrega un elemento de coordinación esencial para romper con la inercia inflacionaria que la ortodoxia pura no provee, reduciendo el costo económico de la estabilización.Permite mantener la soberanía monetaria frente a shocks que se perdería con la convertibilidad/dolarización. También evita un enorme salto cambiario ante la falta de reservas. Y, no menos importante, no confunde el sistema como un elemento disciplinador infalible: la convertibilidad/dolarización no aseguran la disciplina fiscal, simplemente la hacen muy costosa, constituyendo un frágil equilibrio en el caso argentino.La dolarización, la convertibilidad y el bimonetarismo tienen sus ventajas de corto plazo, al facilitar el uso de los ahorros en dólares como ingreso disponible. Pero también facilitan una inmediata sustitución de pesos por dólares, exacerbando los riesgos de hiperinflación, que se asocia a una caída abrupta de la demanda por dinero desde niveles de exceso de pesos históricamente altos.Finalmente, la dolarización/convertibilidad siempre puede ser el último recurso en caso de fracaso, mientras que la secuencia inversa no es viable“.

Comentá la nota