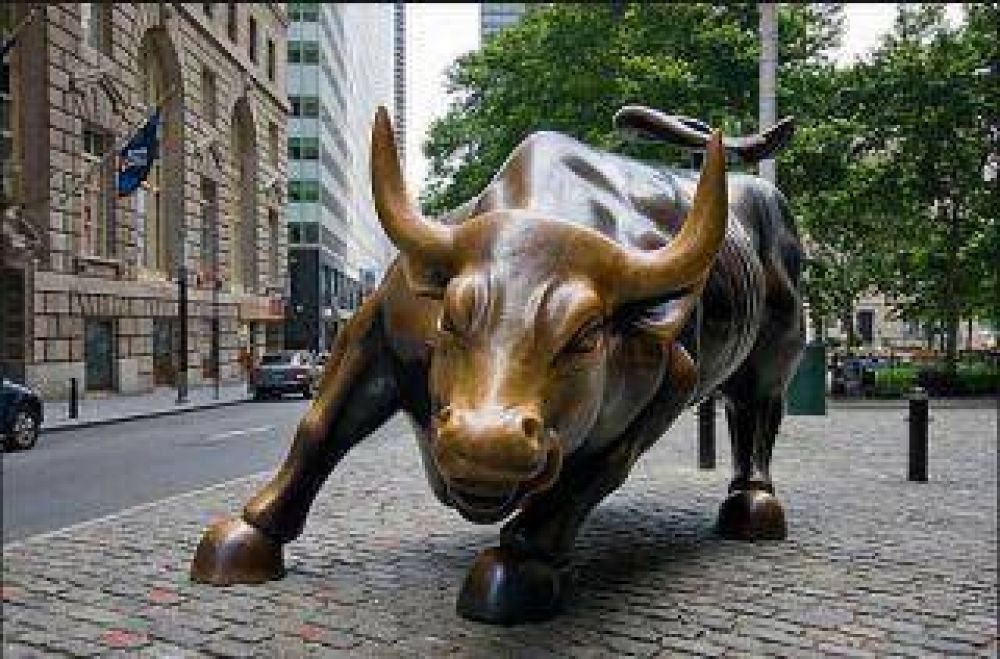

Culminó ayer con éxito en Wall Street la primera colocación de deuda de la provincia del Chaco con títulos equivalentes a un ingreso en dólares por 4.000 millones de pesos, tal como autorizó la Cámara de Diputados.

El road show encabezado por el ministro de Hacienda y Finanzas, Cristian Ocampo, comenzó en Londres, siguió en Boston y finalizó en Nueva York.

Ofertas y tasas

La provincia tuvo ofertas de los inversionistas por más del 60 por ciento del monto procurado de 250 millones de dólares y cerró con una tasa de corte del 9,37 por ciento anual.

Hay que destacar el equipo que asistió a Ocampo que incorporó a la economista Silvina Batakis y a Juan Carlos Fábregas, expresidente del Banco Nación y del Banco Central con larga experiencia en el mercado financiero. Se sumaron los técnicos del Ministerio provincial y del Nuevo Banco del Chaco como agente financiero de la provincia, encabezado por el presidente Rafael González.

Dos bancos colocadores

Para esta operación, asimismo, fueron seleccionados como colocadores dos bancos internacionales: el UBS Investment Bank y el BNP Paribas.

Este adelanto de NORTE será ampliado al regreso del ministro Ocampo, quien se mantuvo en permanente contacto con el gobernador Peppo.

Hay algunos aspectos para destacar sobre la proyección de ese ingreso, combinado con otros recursos que se activan de los acuerdos con el gobierno nacional que convierten a la colocación cerrada ayer en una buena noticia para la gobernabilidad de la provincia en el plano fiscal.

Comentá la nota